日銀の金利引き上げで、住宅ローンの金利はどうなっていく?

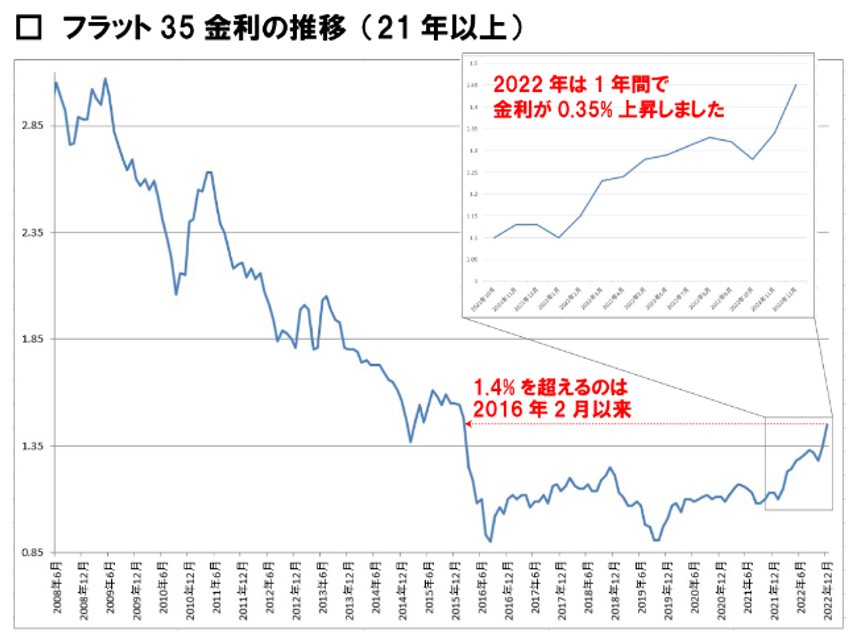

日銀は2022年12月20日の金融政策決定会合で金融政策を一部修正し、従来の長期金利の上限を「0.25%程度」から「0.5%程度」に引き上げました。

今まで黒田日銀総裁は「政策変更はない」としてきましたが、金利上昇に向けて政策変更を行い、事実上の利上げと言われています。

今回の事実上の利上げ発表により、長期金利(10年国債金利)は20日、急激に上昇し、おおよそ0.2%以上の金利上昇となりました。

これに住宅ローン金利にどう影響するのでしょうか。来月の住宅ローン全期間固定金利や10年固定金利など、0.2~0.25%上昇する可能性があると言われています。

上記のように、今年に入って全期間固定金利が徐々に上がってきていましたが、今回の日銀の発表により2023年1月の全期間固定金利は大方上がる見込みです。

それに対して、変動金利はおそらく据え置きになると思われます。

月々の支払いシミュレーションをすると、変動金利で借りた方が月々の支払いが安く、より魅力的に見えることでしょう。

不動産を販売している会社の営業マンは、物件を購入して頂くために月々の支払いが安くなる「変動金利」で進めてくるケースが多いです。

しかし、そもそも変動金利は「将来金利が上昇する可能性を想定して利用する」ものであり、決して「将来金利が上昇しないと信じて利用する」ものではないので、その点注意しておきましょう。

来年4月に日銀の黒田総裁が任期満了を迎えることもあり、長らく続いた低金利政策の終了の可能性があります。

今後日銀が利上げしていく経済環境になれば、固定金利はより大幅な上昇の可能性も見込まれますので、最長35年間の長期ローンとなる住宅ローンの上昇リスクを避けたい方にとっては、今のまだ低金利のうちに全期間固定金利で借りるべきタイミングといえます。

たった15年前の2007~2008年の時の全期間固定金利は、2.8~3.0%前後です。その時の金利から見れば、まだまだ低金利と言える水準です。

借入時の金利が低い時は将来の金利上昇リスクに備えて固定金利を選択するのがセオリーといわれます。

住宅ローンの返済は、家計にも締める割合が大きな支出となりますので、この年末年始のタイミングで金利上昇に耐えうる資金計画を立て、2023年住宅購入に向けて備えておきましょう。

ただし、住宅ローンを含めた資金計画は、中々自分でやるのも難しいので、できれば専門家の不動産エージェントに相談の上、資金計画・購入計画をされることをお勧めいたします。