不動産の4つの価格 その2 「固定資産税評価額」

前回は、不動産の4つの価格のうち、「公示価格」についてお話ししました。

前回の記事は、不動産の4つの価格 その1 「公示価格」

本日は、「固定資産税評価額」についてお話しします。

固定資産税評価額は、税額の算定基準

毎年1月1日の時点で土地や建物を所有している人には、市区町村から固定資産税が課税され、納税通知書が送られてきます。

固定資産税評価額とは、固定資産税を算定する上での基準となる価格であり、3年ごとに見直されます。(これを「評価替え」といいます)

また、固定資産税評価額は、不動産を購入する際に必要となる登録免許税や不動産取得税の算定基準ともなります。

固定資産税評価額は、総務大臣の定めた固定資産評価基準により、不動産の所在地となる市町村が、家屋、土地それぞれの評価方法を用いて、固定資産課税台帳に登録される価格を決定しています。

家屋は、「再建築価格」が評価の基準

家屋の固定資産税評価額は、評価の時点で同じ場所に同じ家屋を新築した場合の価格(再建築価格)を基準に計算されます。

再建築価格は、「評点式評価法」により、屋根、外壁、天井など部分ごとに定められた評点を合計し「再建築評点数」として求めます。

さらに、再建築評点数に経過年数などによる「減点補正率」を乗じ、対象となる家屋の「評点数」を決定します。

最後に、評点数に物価水準などによる補正を行った「評点1点当たりの価額」を乗じて、家屋の評価額を決定するという流れになります。

土地は「路線価」が評価の基準

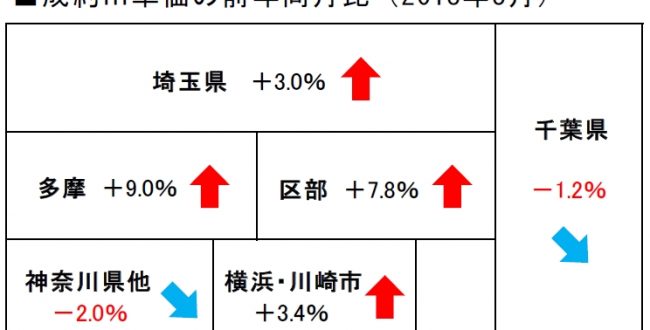

土地の固定資産税評価額は、路線価をもとに、宅地の状況(奥行、間口、形状など)により補正を行い決定されます。

◆固定資産税評価額の特徴とまとめ

・登録免許税、不動産取得税の算定基準。不動産の取引の諸費用計算には必須のもの

・公示価格の約70%と評価が低く、不動産査定の根拠としては不向き

固定資産税評価額は、上記2点だけおさえておけば十分かと思います。

次回は、「路線価」についてお伝えします。