税務署からの「お尋ね」が来たら、どうすれば良いのか?4

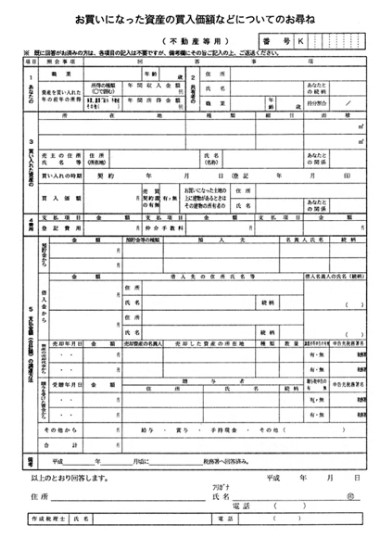

マイホームを購入や増改築した時にやってくる税務署からの「お尋ね」について、今回は親からも資金を出してもらった場合のチェックポイントをお伝えします。

親からの借金も実際に返せればOK

親から購入資金の援助を受けた場合には、親から借金をした形にするケースが多いようです。

この場合に注意したいのは、それが、税務署に借金として認められなければ、高額の贈与税が子供にかかってしまうということです。

税務署が親からの借金に目を光らせるのには理由があります。

普通、親から借金する場合は、金融機関や勤め先から既にめいっぱい借りていて、それでもまだ購入資金が不足するようなケースがほとんどだと思います。ということは、多額なローンを返しながら、その上親に返済を続けるのは難しい、と考えられるからです。

しかし、親からの借金が全て認められないということではありません。税務署が借金として認めるのは次の四つの条件を満たす場合です。

① 金銭消費貸借を証明する契約書があること

② 利子をとっていること

③ 子供に返済能力があること

④ 実際に返済している事実があること

この中ででも③と④が重要です。

ただ、この四つの条件を満たしていて、例えば70歳の親から返済期間30年で借金する、というような契約だと問題です。実際に返済を始めていたとしても、親の方には始めから全額を返してもらうつもりがないと判断され、借金の一部について贈与税の問題が生じてきます。

なお、親に借金を返済する際には銀行の自動振替を利用した方が良いでしょう。そうすれば、毎月返済している証拠が残るからです。また、利息の金額によっては親に確定申告の必要が生じることもあるので注意してください。

多額の援助を受けたら親との共有名義に

では、親からのお金は出してもらったけれど、他のローンで手一杯なために親に借金を返す余裕がないときはどうしたらよいでしょうか。

そのような場合には、相続時精算課税制度を利用して、親からの贈与にするという方法があります。この制度と住宅取得等資金の贈与の特例を利用しても、その枠を超えるお金を親から援助してもらったような場合には、買った家や土地を親との共有名義にするのも良いでしょう。

尚、共有者がいる場合には、共有者にも同じような「お尋ね」がいくことになります。その際、記入した内容が二人の間で食い違っていれば、そこを税務署はついてくる可能性がありますので、共有者の間で食い違いの出ないよう、よく打ち合わせておく必要があります。

全般に税金が絡んでくることですので、少しでもご不明点や不安があれば、専門家の税理士ご相談いただくことをお勧めします。

以上、エージェント中田でした。