「夫婦共有名義にするメリットとデメリット」

住宅の購入や建築をするとき、その資金を夫婦で出し合う場合も少なくないでしょう。

このようなときに考えなければならないのが、共有名義による持分をどうするのかという問題があります。

共有の持分は、資金の出資割合の比率(按分)で決まります。

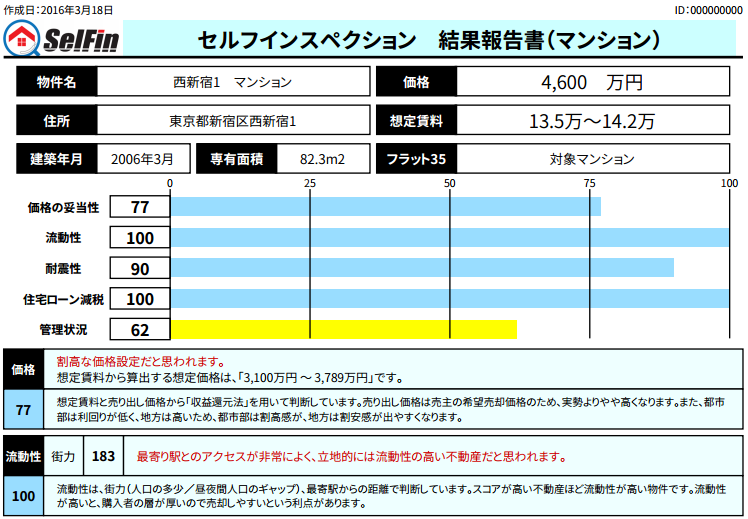

購入資金について、夫が自ら全額負担しようとしているケースでも、妻も共働きでそこそこのご年収があり、仕事を続けていくご意思のあるご家庭の場合は、お互いの住宅ローンを利用した共有名義での購入をお勧めすることがございます。住宅ローン減税の恩恵を考慮すると、世帯で受けれる減税額が大きいからです。

そこで今回は、夫婦で住宅ローンを組み共有名義で購入することのメリットとデメリットについてお伝えします。

【メリット】

最たるメリットは、税制面での優遇 下記2つです。

(1)住宅ローン減税、年間最大で40万円の還付があり、二人だと年間最大80万円 10年間で最大800万円の減税効果の恩恵がある。

(2)売却時に含み益が出た場合の「譲渡所得控除」の枠が3,000万円ずつ、合計6,000万円までの枠が使える点

※上記は、あくまでも最大値を記載しております。年収やローン借入れ額、その他条件により異なります。)

※(1)物件によっては住宅ローン減税の対象にならない物件もございますので、注意が必要です。心配な方は、不動産事業者もしくは税理士にご相談ください。

※(2)の場合は、住宅ローンを組んでいなくても、ある一定条件のもと適用可能。

【デメリット】

・最大のデメリットは、売却の際に共有者の承諾が必要になる事である。

離婚などをしていなければ全く問題ない話ではありますが、万が一離婚をしてしまう事になり、売却をする際には、少し問題が残ります。

離婚した場合は、二人が仲良く売ることが出来ればよいが、売却時には様々な条件(金額、引き渡し時期、その他もろもろの条件)が出てきます。どちらかが反対すると売買は成立しなくなりますので、単独では決めれなく離婚をするような仲であっても結局話し合いが求められます。

・住宅ローンを夫婦それぞれが組んだ場合は、連帯保証人になるリスク

住宅ローンを夫婦ペアで組むと共に連帯保証人になるケースがほとんどです。売却という方法を選ばない限りは、配偶者が死亡以外のケースで、例えば、どちらかの稼ぎが極端に悪くなり、最悪支払いを延滞して自己破産をすると、その相手方配偶者は、連帯保証しなければならなくなります。結局これは、住宅ローンを完済(売却による完済でもOK)しない限り、仮に離婚したような場合でも続く事になります。

・細かい諸費用が発生します。

購入にまつわる諸費用が二人分かかります。

ローン契約(金銭消費貸借契約)の際の事務手数料、印紙代、登記費用等

・諸手続きは、二人で行うものが多い。

デメリットというほどのものではありませんが、購入前の重要事項説明も夫婦一緒に聞くようにし、重要事項説明書、売買契約書の署名押印など連名で行う必要があります。

売却の際の契約も原則は夫婦二人で行います。

▼【その他の注意点】

売買契約の締結が終わり、残代金を支払って登記をする段階になってから「共有名義と単独名義のどちらがよいのか」というご質問をいただくこともありますが、「どちらがよいのか」あるいは「共有名義にしたいのか、したくないのか」ということは、売買契約を締結する前に検討しておくべき課題です。

お互いに資金を出し合わなければ購入できないのなら共有名義にするしかなく、夫(または妻)の単独名義にするのであれば、名義を持たないほうは諸費用分も含めて一切の負担をしないことが原則です。

とはいえ、夫の単独名義のときでも、諸費用の一部を妻の預金から出したりするケースは多いでしょう。それが贈与税の年間基礎控除額(110万円)以内であれば問題はありません。

住宅購入検討者の方の為に簡単にまとめますと、

夫婦で共有名義にすれば、税制面でのメリット(金銭的なメリット)を得られるケースが多いというのがメリット。

デメリットとして最たるものは、不動産の処分についてはお互いの「承諾」が必要になる点。

万が一、離婚になってしまった場合は、一般的には経済的な理由により、マイホームはどちらかがそのまま住み続けるというよりは現実問題「売却」という選択肢になる可能性が非常に高く、離婚で二人の仲がもつれてしまっている中での売却活動をしなければならない、という点になります。

以上、バイヤーズエージェント 中田でした。

保険を提供開始-640x330.jpg)